譲渡所得税とは、土地や建物、株式、ゴルフ会員権など、保有している資産を売却して利益(譲渡所得)が生じた場合にかかる税金です。給与所得などの他の所得とは分離して課税される「分離課税」が基本となっています。

この税金は、資産を取得してから売却するまでの値上がり益に対して課されるもので、単に資産を所有しているだけでは課税されません。本記事では、譲渡所得税の基本から計算方法、特例制度、節税対策までを徹底解説します。

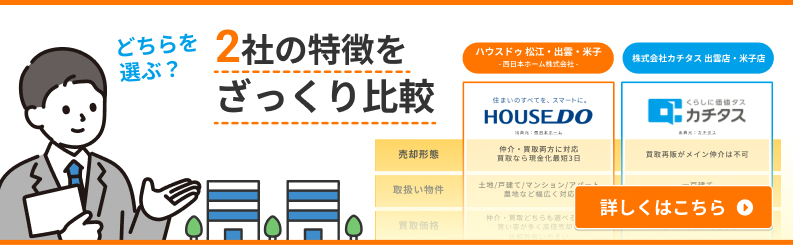

また、以下の記事では山陰エリア(松江市・出雲市・米子市)の不動産売却をする際のおすすめの会社を紹介しているので参考にしてください。

譲渡所得税の計算方法と適用税率

譲渡所得税は、不動産や株式などの資産を売却して得た利益に課される税金です。所有期間によって「長期譲渡」と「短期譲渡」に分けられ、税率が大きく異なります。譲渡所得は「売却価格-取得費-譲渡費用」で計算されますが、取得費が不明な場合の概算取得費制度もあります。ここでは計算方法や適用される税率を詳しく解説します。

長期譲渡と短期譲渡の違いと税率

不動産を売却した際の譲渡所得税率は、所有期間によって大きく異なります。所有期間の区分と税率は以下の通りです。

【長期譲渡所得】(所有期間が5年を超える場合)

- 所得税:15%

- 住民税:5%

- 合計:20%

【短期譲渡所得】(所有期間が5年以下の場合)

- 所得税:30%

- 住民税:9%

- 合計:39%

所有期間は「取得した日の翌日から売却した日まで」で計算します。例えば、2018年4月1日に購入した不動産を2023年4月2日に売却した場合、所有期間は5年と1日となり、長期譲渡所得として扱われます。

なお、これらの税率に加えて、所得税額の2.1%が復興特別所得税として課税されるため、実質的な税率は長期譲渡で約20.315%、短期譲渡で約39.63%となります。

税率の差が大きいため、可能であれば5年超の所有期間を経てから売却するほうが税負担を抑えられることがわかります。特に投資用不動産の場合は、この税率差を考慮した売却タイミングの検討が重要です。

譲渡所得の計算式と取得費の考え方

譲渡所得の基本的な計算式は以下の通りです。

譲渡所得 = 売却価格 – (取得費 + 譲渡費用)

各項目について詳しく見ていきましょう。

取得費が不明な場合や、相続・贈与により取得した場合などは、「概算取得費」として売却価格の5%を取得費とすることもできます。ただし、実際の取得費の方が高い場合は、証明できる書類があれば実額で計算した方が有利です。

この計算式で求めた譲渡所得から各種特別控除を差し引いた金額に税率を乗じて、譲渡所得税額が算出されます。

特別控除と損益通算の仕組み

譲渡所得には、状況に応じて適用できる特別控除制度があります。主なものは以下の通りです。

- 特別控除

- 損益通算

これらの特別控除や損益通算を適切に活用することで、譲渡所得税の負担を大幅に軽減できる可能性があります。ただし、それぞれ適用要件が細かく定められているため、専門家に相談するのが安心です。

復興特別所得税の加算と実質税率

東日本大震災からの復興財源を確保するため、2013年から2037年までの25年間、所得税額に2.1%の「復興特別所得税」が上乗せされています。

この復興特別所得税は確定申告の際に自動的に計算されますが、税額シミュレーションを行う際には、この上乗せ分も考慮する必要があります。

また、令和5年分以降の所得税からは、「新NISA」制度の財源確保のため、年間所得4,000万円超の高所得者に対して所得税の税率が変更されています。この変更は給与所得や事業所得に対するものであり、譲渡所得税率には直接影響しませんが、総合的な税負担を考える際には注意が必要です。

譲渡所得税の計算は複雑な面もありますが、基本的な仕組みと税率を理解しておくことで、資産売却の計画を立てる際の参考になるでしょう。特に不動産投資を行っている方は、将来の売却を見据えて5年超の所有を意識することで、税負担を抑えることができます。

不動産売却時の譲渡所得税と主な特例制度

不動産売却時には、様々な特例制度を活用することで譲渡所得税を軽減できる可能性があります。特に居住用財産を売却する場合の3,000万円特別控除や、マイホームの買換え特例は多くの方が利用する制度です。相続した空き家の特例や収用等の場合の特例など、状況に応じた制度も存在します。ここでは主な特例制度の適用条件と効果を解説します。

居住用財産の3,000万円特別控除

「居住用財産の3,000万円特別控除」は、自分が住んでいた家(居住用財産)を売却した場合に、譲渡所得から最大3,000万円を控除できる制度です。この特例を利用することで、譲渡所得税の負担を大幅に軽減できる可能性があります。

この特例は確定申告が必要ですが、条件を満たせば大きな節税効果があります。特に長年住んだ家で、購入時より価値が上がっている場合に効果的です。ただし、住宅ローン控除と併用できない点には注意が必要です。また、適用は生涯に一度とは限らず、要件を満たせば再度適用できる場合もあります。

マイホームの買換え特例

「マイホームの買換え特例」は、住んでいた家を売却して新しい家を購入する場合に、譲渡所得への課税を繰り延べられる制度です。完全に免税になるわけではなく、将来新しい家を売却する際に精算する形になります。

この特例を利用すると、住み替えの際の税負担がなくなるため、資金計画が立てやすくなります。ただし、新居の取得費が減額されるため、将来新居を売却する際には、その分譲渡所得が増加することになります。

なお、買換え先の住宅が売却価額より安い場合や、住宅以外の用途に充てる場合などは、一部課税される場合もあります。詳細な条件は複雑なため、実際の適用検討時には税理士などの専門家に相談することをおすすめします。

相続した空き家の3,000万円特別控除

「相続した空き家の3,000万円特別控除」は、被相続人が一人で住んでいた家を相続し、一定の条件を満たして売却した場合に適用できる特例です。譲渡所得から最大3,000万円を控除できます。

この特例は「相続空き家」の流通促進を目的としており、放置されがちな空き家問題の解決に寄与することが期待されています。ただし、適用条件が厳しいため、相続後早めに特例適用を検討することが重要です。特に古い家屋の場合は、耐震診断や耐震リフォームの検討も必要となります。

当初は令和5年12月31日までの特例措置でしたが、延長されている可能性もあります。最新情報は国税庁のウェブサイトや税理士に確認することをおすすめします。

収用等の場合の特例措置

公共事業のために土地や建物が収用される場合、「収用等の場合の特例措置」が適用できます。これには、5,000万円特別控除と代替資産の取得に伴う課税の特例(買換え特例)の2種類があります。

これらの特例は、自己の意思によらない譲渡であることを考慮した救済措置です。特に公共事業の計画区域内の不動産所有者にとっては重要な制度といえます。両方の特例を同時に適用することはできませんが、状況に応じて有利な方を選択できます。

収用等の場合は、事前に事業者から説明があることが一般的ですが、税務上の取り扱いについては専門家に相談することをおすすめします。また、市町村によっては独自の補償制度を設けている場合もあるため、併せて確認するとよいでしょう。

山陰エリア(松江市・出雲市・米子市)で不動産売却する際のおすすめの会社

山陰エリアには多くの不動産会社がありますが、ここでは特に評判の良い会社を紹介します。それぞれの特徴を理解し、ご自身のニーズに合った会社を選びましょう。

ハウスドゥ松江・出雲・米子(西日本ホーム株式会社)

松江市、出雲市、米子市の3都市に営業拠点を持つハウスドゥ松江・出雲・米子は、山陰エリア全体をカバーする広範なネットワークが特徴です。物件情報の共有システムにより、広いエリアからの購入希望者に物件をアピールできる点が強みとなっています。

| 項目 | 詳細 |

|---|---|

| 屋号 | ハウスドゥ 松江・出雲・米子 |

| 会社名 | 西日本ホーム株式会社 |

| 本社 | 〒690-0049 島根県松江市袖師町2-32 TEL:0852-24-7703 URL:https://www.nn-h.com/ |

| ハウスドゥ 松江 | 〒690-0017 島根県松江市西津田5-1-1 TEL:0852-33-7778 URL:https://www.housedo-matsue.jp/sell |

| ハウスドゥ 出雲 | 〒693-0004 島根県出雲市渡橋町3-2 TEL:0853-31-4010 URL:https://www.housedo-izumo.jp/sell |

| ハウスドゥ 米子 | 〒683-0804 鳥取県米子市米原7-15-27 TEL:0859-30-3100 URL:https://www.housedo-yonago.jp/sell |

独自の査定メソッドにより、物件ごとの特性や立地条件を詳細に分析し、市場価値を適切に評価します。また、物件調査の段階から売却完了まで一貫した担当者が対応するため、細やかなフォローが期待できます。特に複数エリアでの住み替えを検討されている方には、広域連携によるワンストップサービスが好評です。

また、以下の記事ではハウスドゥ 松江・出雲・米子について口コミや特徴について書いているので参考にしてみてください。

カチタス出雲店・米子店

戸建住宅の買取に特化したカチタスは、出雲店と米子店を拠点に山陰エリアで活動しています。中古住宅の再生・流通に力を入れており、従来の不動産仲介とは異なるアプローチで住宅の売却をサポートします。

| 項目 | 詳細 |

|---|---|

| 会社名 | 株式会社カチタス |

| 出雲店 | 〒693-0012 島根県出雲市大津新崎町1-24-1 有藤テナント1FA TEL:0120-945-772 URL:https://home.katitas.jp/shop_info/82 |

| 米子店 | 〒683-0845 鳥取県米子市旗ヶ崎7-14-12 1F1号室 TEL:0120-870-521 URL:https://home.katitas.jp/shop_info/78 |

買取専門会社ならではの特徴として、買い手を探す必要がなく、内覧対応や価格交渉などの煩わしさから解放されるメリットがあります。特に築年数が経過した住宅や、相続物件、リフォームが必要な物件など、通常の販売ルートでは難しいケースでも対応可能です。状況に応じて複数の選択肢から最適な売却方法を提案する柔軟性も評価されています。

また、以下の記事では株式会社カチタス 出雲店・米子店について口コミや特徴について書いているので参考にしてみてください。

まとめ

譲渡所得税は資産売却時の値上がり益に課される税金で、所有期間による税率差が大きく、5年超の長期譲渡は約20%、5年以下の短期譲渡は約39%となります。計算は「売却価格-取得費-譲渡費用」を基本とし、取得費不明時は概算取得費として売却価格の5%を適用できます。

特例制度として、居住用財産の3,000万円特別控除、マイホームの買換えによる課税繰延べ、相続空き家の3,000万円特別控除、収用等の場合の5,000万円特別控除などがあり、条件を満たせば大幅な節税が可能です。

山陰エリアでの不動産売却では、ハウスドゥ松江・出雲・米子の広域ネットワークや、カチタス出雲店・米子店の買取専門サービスなど、自身のニーズに合った不動産会社を選択することが重要です。売却計画時には税制特例を最大限活用し、専門家への相談を検討しましょう。